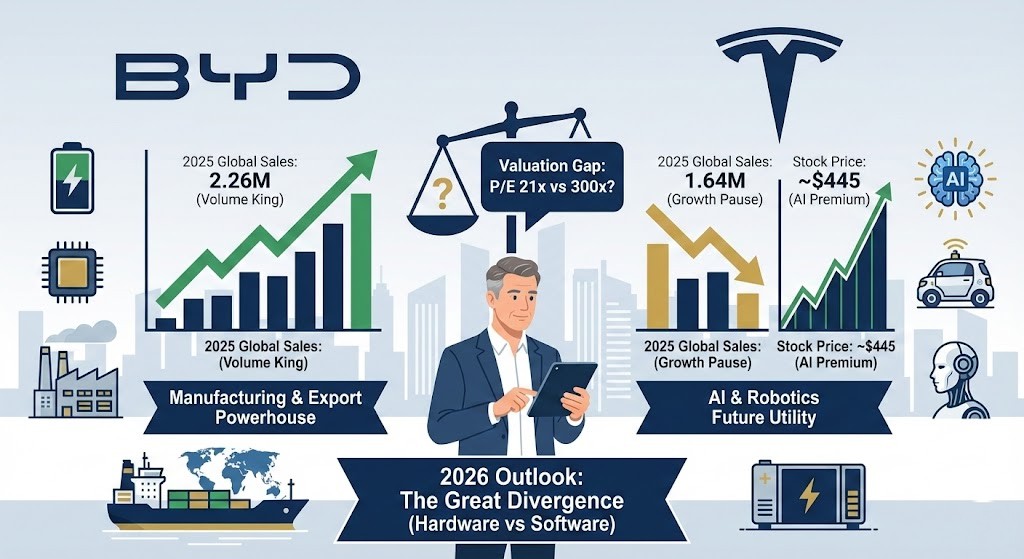

Imaginen a Carlos, un arquitecto de 42 años en la Ciudad de México. Hace tres años, decidió diversificar sus ahorros invirtiendo en Tesla a través del SIC (Sistema Internacional de Cotizaciones), convencido de que Elon Musk dominaría el mundo automotriz. Hoy, 12 de enero de 2026, Carlos conduce su auto y nota algo inquietante: cada vez ve más vehículos BYD Dolphin y Seal con placas nuevas a su alrededor, mientras que los Tesla parecen estancados. Al revisar las noticias, se confirma su temor: “BYD supera a Tesla como líder mundial en ventas”. Sin embargo, al abrir su aplicación de inversiones, ve que las acciones de Tesla (TSLA) cotizan firmes en $445.01 dólares. ¿Cómo es posible que la empresa que pierde la corona valga 15 veces más en bolsa que el nuevo rey? En este análisis, desglosamos esta paradoja financiera y qué significa para los inversores en Latinoamérica.

1. El Dato Duro: El Cambio de Guardia en 2025

Los números no mienten y el 2025 ha sido el año de la confirmación. Durante mucho tiempo se especuló sobre quién destronaría a Tesla. La respuesta no vino de Detroit ni de Alemania, sino de Shenzhen, China.

1.1 La Realidad de las Cifras

Al cierre de 2025, BYD reportó una venta global de 2.26 millones de vehículos 100% eléctricos (BEV), dejando atrás a Tesla, que cerró con 1.64 millones de unidades. Para Tesla, esto representa una contracción del 9% anual. En América Latina, la presencia de BYD se ha vuelto omnipresente, desde las flotas de taxis en Bogotá hasta los autos particulares en Santiago y México. La estrategia de precios agresivos y la variedad de modelos han permitido a la firma china capturar al consumidor de clase media, un segmento que Tesla ha descuidado con su catálogo envejecido.

1.2 ¿Por qué Tesla perdió volumen?

La caída de Tesla no es casualidad. La eliminación de subsidios en mercados clave y la “fatiga de marca” asociada a las polémicas políticas de su CEO han frenado la demanda. Mientras tanto, BYD ha logrado algo que parecía imposible: escalar la producción manteniendo márgenes saludables gracias a su integración vertical (fabrican sus propias baterías y chips). Para el inversor, esto envía una señal clara: si buscas dominio en manufactura y ventas físicas, el líder ya no es estadounidense.

| Métrica Clave | Tesla (El Rey Saliente) | BYD (El Nuevo Monarca) | Impacto en tu Portafolio |

|---|---|---|---|

| Ventas 2025 (BEV) | 1.64 Millones (A la baja) | 2.26 Millones (Al alza) | El crecimiento por volumen está en China. |

| Estrategia Actual | Robotaxis e IA | Exportación Global y Precios | Perfiles de riesgo totalmente opuestos. |

| Presencia LatAm | Nicho Premium / Lujo | Masivo / Clase Media | BYD es más tangible en nuestra economía real. |

2. La Paradoja de la Valoración: ¿Burbuja o Visión?

Aquí es donde Carlos, nuestro inversor ficticio, se confunde. Si BYD vende más, ¿por qué Tesla tiene un PER (Price to Earnings) de más de 300 veces, mientras que BYD apenas supera las 20 veces?

2.1 No es un Auto, es un “Cerebro”

El mercado ha dejado de valorar a Tesla como una empresa automotriz. Si Wall Street la viera como a Ford o Toyota, la acción debería valer $40 dólares. El precio actual de $445.01 refleja la creencia de que Tesla es una tecnológica de Inteligencia Artificial. Los inversores institucionales están pagando por la promesa de que los 1.64 millones de autos vendidos no son el producto final, sino recolectores de datos para entrenar al sistema de conducción autónoma (FSD). Es una apuesta binaria: o dominan el transporte autónomo mundial, o la acción está terriblemente sobrevalorada.

2.2 El Descuento Geopolítico de BYD

Por otro lado, BYD sufre el “Descuento China”. A pesar de sus sólidos fundamentales, los inversores temen las tensiones comerciales, los aranceles en Europa y EE.UU., y la incertidumbre regulatoria. Esto crea una oportunidad de valor (Value Investing) para quienes creen que los fundamentales terminarán imponiéndose al miedo político. BYD es hoy una máquina de generar efectivo que cotiza a precio de saldo.

| Ticker | Precio (12 Ene 2026) | PER (Ratio P/E) | Lo que el mercado está pensando |

|---|---|---|---|

| TSLA | $445.01 USD | 306.90x | “Es la próxima NVIDIA del transporte”. |

| 1211.HK (BYD) | $94.50 HKD | 21.60x | “Es rentable, pero es china y hay riesgos”. |

| MercadoLibre (MELI) | Variable | ~70x | Referencia regional de alto crecimiento y logística. |

3. La Apuesta de Tesla: De Fabricante a Plataforma de IA

Para justificar su permanencia en el portafolio, Tesla debe ejecutar una maniobra perfecta en 2026.

3.1 El “Cybercab” y el Día D en Abril

La narrativa de Tesla ahora depende casi exclusivamente del lanzamiento de su robotaxi, el “Cybercab”, previsto para producción en abril de 2026. Si Tesla logra poner en las calles un vehículo sin volante que genere dinero pasivo para sus dueños, la caída en la venta de autos tradicionales será irrelevante. Pero cuidado: si hay retrasos regulatorios o fallas técnicas, no hay “piso” para la caída de la acción. Estamos comprando un boleto de lotería con altas probabilidades, pero lotería al fin.

3.2 Energía y Robots: Los Ases bajo la manga

No olvidemos la división de energía (Megapacks) y el robot Optimus. Mientras la venta de autos cae, el almacenamiento de energía crece a triple dígito. Para el inversor a largo plazo (5-10 años), estas divisiones podrían valer más que el negocio de autos actual. Sin embargo, para el corto plazo (2026), la volatilidad dependerá de los avances en IA.

4. Estrategia de Inversión para Latinos (ETFs y Acciones)

¿Qué debe hacer un inversor en México, Colombia, Chile o Argentina ante este escenario?

4.1 Definir tu Perfil de Riesgo

Si eres conservador y buscas proteger tu capital de la inflación local, Tesla en estos niveles de precio ($445) es extremadamente arriesgada. Una corrección del 20-30% es perfectamente posible ante cualquier mala noticia. En cambio, si buscas exposición al sector de movilidad eléctrica con menos aire en la valoración, BYD (accesible vía ADRs o mercados globales) o ETFs que incluyan toda la cadena de suministro son más prudentes.

4.2 Instrumentos Disponibles

Para invertir sin apostar todo a una sola carta, considera los ETFs. El Global X Autonomous & Electric Vehicles ETF (DRIV) o el iShares Self-Driving EV and Tech ETF (IDRV) te dan exposición tanto a Tesla como a BYD, además de empresas de chips y litio. Esto diluye el riesgo de que una sola empresa falle. Recuerda que en Latinoamérica, invertir en dólares (activos subyacentes en EE.UU.) también funciona como una cobertura cambiaria contra la devaluación de nuestras monedas locales.

Referencias

- Bloomberg, “Tesla Is Finally Toppled by BYD as EV King”, 2026

- Investing.com, “Cotizaciones en tiempo real: TSLA, BYD, Futuros de EE.UU.”, 12 Ene 2026

- Zacks Investment Research, “Análisis de entregas de Tesla y Perspectivas 2026”, 2026

- Morningstar, “Reporte de Equity: BYD Company Ltd (1211.HK)”, 2026

Aviso Legal (Disclaimer)

Este contenido tiene fines meramente educativos e informativos y no constituye una recomendación de compra o venta de activos financieros. Los mercados de valores conllevan riesgos y es posible perder parte o la totalidad del capital invertido. Se recomienda consultar a un asesor financiero certificado antes de tomar decisiones de inversión.