Aquí hay una pregunta incómoda para empezar: ¿Qué le preocupa más hoy, el precio de la gasolina o el valor de sus ahorros en el banco? A fecha de 27 de enero de 2026, el oro ha roto la barrera psicológica de los $5,100 dólares por onza. En América Latina, donde conocemos bien el dolor de la inflación y la devaluación de la moneda, ver estos números genera dos emociones: miedo a perderse la subida (FOMO) y miedo a comprar en el pico más alto. Mientras usted duda, hay un jugador que no lo hace: Polonia. El Banco Nacional de Polonia ha anunciado una meta de reservas de 700 toneladas. No están especulando; se están protegiendo. En este análisis profundo, desglosaremos la proyección de $5,700 de Morgan Stanley y veremos si todavía hay espacio para que el inversor inteligente entre al mercado.

1. El ‘Shock Polaco’: Por qué los Bancos Centrales acumulan

Olvídese por un momento de los titulares sobre guerras. El verdadero motor de este rally no es el miedo geopolítico a corto plazo, sino un cambio estructural en cómo las naciones ven el dinero.

1.1 De Porcentaje a Tonelaje Absoluto

Amy Gower, estratega de materias primas de Morgan Stanley, señaló en Bloomberg un cambio de juego fundamental. Históricamente, los bancos centrales compraban oro para mantener un cierto “porcentaje” de sus reservas. Si el precio del oro subía, dejaban de comprar. Era un freno automático.

Pero Polonia ha cambiado las reglas. Han declarado un objetivo de 700 toneladas en términos absolutos. Esto significa que comprarán sin importar si el precio está en $2,000 o $5,000. Cuando un comprador soberano entra al mercado con una orden de compra de 150 toneladas “a cualquier precio”, se crea un suelo (floor) increíblemente sólido para el valor del metal.

1.2 La Desdolarización y la Soberanía

Para nosotros en Latinoamérica, entender la desconfianza en el dólar es fácil. Después de ver cómo se congelaron los activos rusos en 2022, muchos países emergentes y del bloque BRICS decidieron que necesitan un activo que no tenga “riesgo de contraparte”. El oro es ese activo. Es el único dinero que no es la deuda de otro país.

| Tipo de Comprador | Motivación en el Pasado | Motivación en 2026 | Impacto en el Precio |

|---|---|---|---|

| Bancos Centrales | Diversificación de cartera | Soberanía y protección contra sanciones | Soporte Estructural |

| Institucionales | Cobertura de inflación | Miedo a perder el tren (FOMO) | Alta Volatilidad |

| Minoristas (Ud. y yo) | Joyería y regalos | Preservación de riqueza | Indicador rezagado |

2. La proyección de $5,700 de Morgan Stanley: El escenario alcista

¿Es $5,100 el techo? Morgan Stanley argumenta que veremos los $5,700 para la segunda mitad de 2026. Esto representa un potencial de subida del 12% aproximadamente. No es magia, es macroeconomía.

2.1 El Argumento de las Tasas Reales

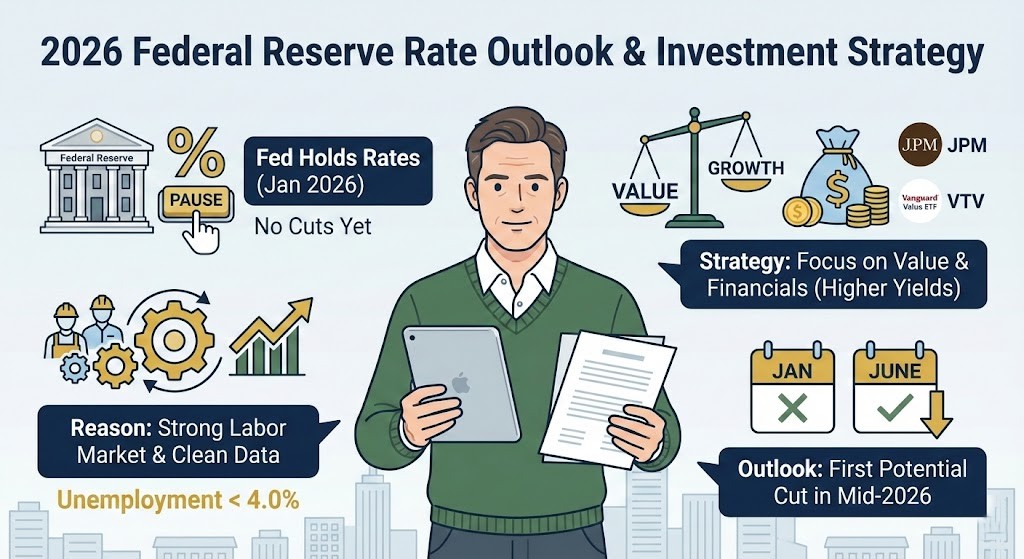

El oro no paga intereses ni dividendos. Por eso, cuando las tasas de interés bancarias son altas, el oro sufre. Pero en 2026, con la Reserva Federal (Fed) y otros bancos centrales recortando tasas para evitar una recesión, el “costo de oportunidad” de tener oro disminuye. Históricamente, cuando las tasas reales (tasa nominal menos inflación) bajan, el oro brilla.

2.2 La Debilidad del Dólar

Si el dólar se debilita, el oro se vuelve más barato para quienes tienen pesos mexicanos, reales brasileños o euros. Esto estimula la demanda global. En un entorno donde la economía de EE.UU. muestra grietas, el oro actúa como el contrapeso perfecto en una cartera diversificada.

3. El riesgo: ¿Qué podría derrumbar el precio?

Como diría un inversor veterano: “No mires solo la ganancia, mira el abismo”. ¿Qué podría hacer que el oro caiga en picada?

3.1 La Resolución Arancelaria de Trump

Gran parte del precio actual contiene una “prima de miedo” por las políticas arancelarias de la administración Trump. Si de repente se anuncia un gran acuerdo comercial o una tregua geopolítica en Ucrania o Gaza, esa prima desaparecería en segundos. Podríamos ver una corrección violenta del 10-15%, llevando el precio de vuelta a los niveles de $4,500.

3.2 Inflación Persistente

Si la inflación no cede y la Fed se ve obligada a subir las tasas nuevamente, la tesis alcista se rompe. El capital huiría del oro hacia los bonos del tesoro de alto rendimiento.

| Escenario | Probabilidad | Precio Objetivo | Estrategia Sugerida |

|---|---|---|---|

| Alcista (Bull Case) | 60% | $5,700+ | Mantener y acumular en caídas |

| Base (Status Quo) | 25% | $5,100 – $5,300 | Mantener asignación actual |

| Bajista (Bear Case) | 15% | < $4,600 | Tener liquidez lista para comprar |

4. Plan de Acción: Cómo invertir desde LatAm

Entonces, ¿compramos a $5,100? La respuesta es sí, pero con moderación. Asigne entre un 5% y un 10% de su patrimonio neto. No venda su casa para comprar oro.

4.1 Evite la Joyería, Busque Eficiencia

Comprar cadenas o anillos de oro no es inversión; es consumo. Paga sobreprecios de diseño y manufactura que se pierden al revender. Para invertir de verdad, use el mercado financiero.

4.2 Instrumentos Recomendados (ETFs y Acciones)

Para los inversores en México (a través del SIC), Chile, Colombia o Perú con acceso a mercados internacionales:

- iShares Gold Trust (IAU): Es ideal para el inversor minorista. Tiene una comisión de administración más baja que el popular GLD y sigue fielmente el precio del lingote.

- SPDR Gold Shares (GLD): El gigante del sector. Mucha liquidez, pero un poco más costoso de mantener anualmente.

- Industrias Peñoles / Newmont (NEM): Si prefiere acciones, Peñoles es un gigante local en plata y oro. Newmont es el líder global y paga dividendos. Sin embargo, recuerde: comprar una minera conlleva riesgos operativos (huelgas, regulaciones) que el metal físico no tiene.

| Instrumento | Ticker | Perfil de Inversor | Riesgo Principal |

|---|---|---|---|

| ETF de Oro | IAU / GLD | Conservador / Largo Plazo | Comisiones de gestión |

| Acciones Mineras | NEM / PE&OLES | Agresivo / Busca Dividendos | Riesgo operativo empresa |

| Oro Físico | Centenarios / Monedas | Ultra-Conservador | Robo y Almacenamiento |

Referencias y Lecturas Adicionales

- Bloomberg Television, “Gold, Precious Metals Seeing Multiple Drivers, Says Morgan Stanley’s Gower”, Jan 26, 2026.

- World Gold Council (WGC), “Central Bank Gold Reserves Trends 2025”, 2025.

- Morgan Stanley Research, “2026 Commodity Outlook: The path to $5,700”, Jan 2026.

Aviso Legal (Disclaimer)

Este contenido tiene fines puramente informativos y educativos. No constituye asesoramiento financiero profesional. Las opiniones se basan en datos de mercado al 27 de enero de 2026. Invertir en materias primas conlleva riesgos de pérdida de capital.