É manhã de 4 de fevereiro de 2026. Se você abriu seu app da corretora hoje, seja XP, BTG ou NuInvest, provavelmente sentiu um frio na espinha. O mar vermelho tomou conta dos ativos globais. O ouro, que há poucos dias flertava com a máxima histórica de US$ 5.600, agora luta para se manter acima dos US$ 5.000. O gatilho para esse “sell-off” tem nome e sobrenome: Kevin Warsh. A indicação de Trump para que ele assuma o comando do Fed trouxe de volta o medo de um dólar forte e juros reais positivos. Na Faria Lima, o pessimismo impera, mas como diria Howard Marks: “É preciso ter o pensamento de segundo nível”. Será que o ciclo de alta das commodities acabou, ou estamos diante de uma oportunidade de compra gerada pelo pânico? Neste artigo, mergulhamos nos dados para separar o ruído da oportunidade, analisando por que os grandes gestores estão migrando silenciosamente do Ouro para o Petróleo.

1. O Efeito Warsh: Por que o Ouro caiu 10%?

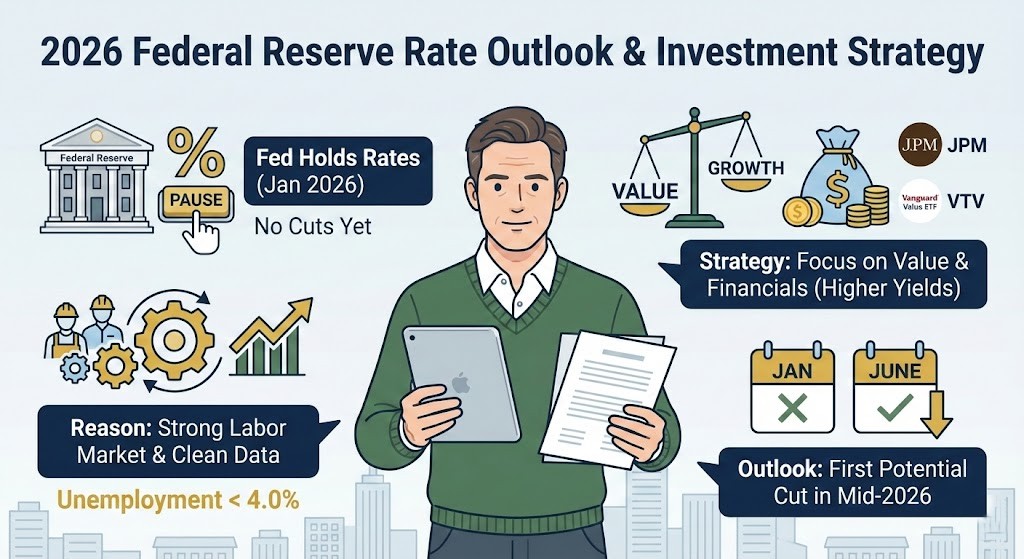

O mercado financeiro odeia incertezas, mas odeia ainda mais a ameaça de um banco central “Falcão” (Hawkish). Em 30 de janeiro, a notícia de que Kevin Warsh sucederia Jerome Powell foi um balde de água fria. Warsh é conhecido por ser um crítico da expansão monetária desenfreada. A leitura imediata dos algoritmos foi: “Warsh = Juros Altos = Dólar Forte = Ouro Fraco”.

1.1 Reação Exagerada ou Mudança de Tendência?

Vamos aos números. O ouro spot recuou de quase US$ 5.600 para a casa dos US$ 5.090. A prata (Silver), sempre mais volátil, despencou mais de 25%, negociando abaixo de US$ 90. No entanto, os fundamentos que trouxeram o ouro até aqui — dívida pública americana impagável e desconfiança nas moedas fiduciárias — não mudaram com a assinatura de um decreto. Essa queda é uma “liquidação de alavancagem”, onde fundos especulativos são forçados a vender.

1.2 O Cenário Brasileiro

Para o investidor brasileiro, a queda do ouro em dólar é parcialmente amortecida pela alta do dólar frente ao Real. O “Efeito Warsh” fortalece a moeda americana, o que protege o valor dos seus ativos dolarizados (como BDRs de ouro) em Reais. Portanto, o pânico que vemos nas manchetes globais deve ser filtrado pela nossa realidade cambial.

| Ativo | Pico (Jan ’26) | Preço Atual (4 Fev) | Variação | Sentimento |

|---|---|---|---|---|

| Ouro Spot (USD) | $5.594 | $5.090 | -9,0% | Correção Técnica |

| Prata Spot (USD) | $121,64 | $89,41 | -26,5% | Pânico / Exagero |

| Newmont (NEM) | $134,88 | $117,14 | -13,2% | Oportunidade |

2. Check-up: Oportunidade ou Faca Caindo?

Comprar na baixa é o sonho de todo investidor, mas exige estômago. As mineradoras de ouro caíram junto com o metal, abrindo janelas de entrada em empresas sólidas.

2.1 Newmont (NEM / N1EM34) a US$ 117

A Newmont Corporation, maior mineradora de ouro do mundo, fechou cotada a US$ 117,14. O que muitos esquecem é que o custo de extração da Newmont (AISC) permite margens de lucro gigantescas mesmo com o ouro a US$ 4.500. Negociando a um P/L (Preço sobre Lucro) de cerca de 17,5x, ela está descontada em relação à média histórica. Para quem investe via B3, o BDR N1EM34 é a forma direta de acessar esse ativo.

2.2 Barrick Gold (GOLD / GOLD34)

A Barrick Gold (GOLD) está sendo negociada a US$ 47,55. É uma empresa que saneou seu balanço e paga dividendos consistentes. Em momentos de “Flight to Safety” (Voo para a Qualidade), ter exposição a produtores de baixo custo é essencial. A queda recente limpou o excesso de otimismo, trazendo o preço para zonas de valor justo.

| Ticker (EUA / B3) | Preço (4 Fev) | P/L Estimado | Veredito |

|---|---|---|---|

| NEM / N1EM34 | $117,14 | 17,5x | Compra na Queda |

| GOLD / GOLD34 | $47,55 | 22,8x | Acumular |

| XOM / EXXO34 | $111,44 | 11,2x | Alvo de Rotação |

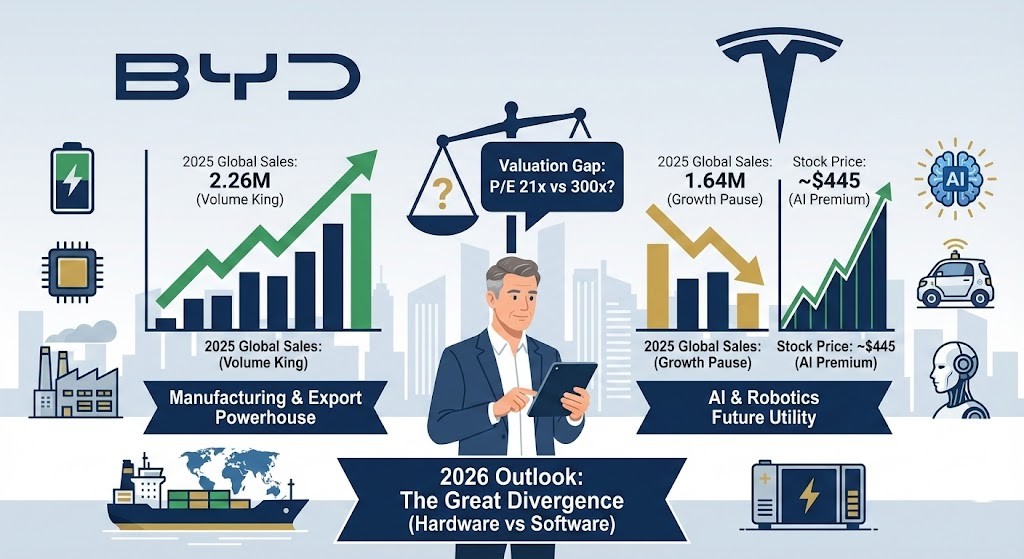

3. A Grande Rotação: Do Ouro para o Petróleo

Aqui está o “pulo do gato” que os analistas institucionais estão comentando. Enquanto o varejo vende ouro no pânico, o “Smart Money” está realocando capital para o setor de Energia.

3.1 Por que Energia Agora?

Com o petróleo WTI na casa dos US$ 63 e ações de energia baratas, o setor oferece um “hedge” diferente. Se Kevin Warsh conseguir manter os juros altos, empresas de valor (Value Stocks) como Exxon Mobil tendem a performar melhor que empresas de crescimento. Além disso, o petróleo é um ativo geopolítico essencial.

3.2 A Conexão Petrobras (PETR4)

Para o brasileiro, não precisamos ir longe. A Petrobras (PETR4) frequentemente negocia a múltiplos muito baixos e paga dividendos robustos. Uma estratégia inteligente de rotação seria realizar lucro parcial nas posições de ouro (que subiram muito no último ano) e aumentar a exposição em gigantes de energia, sejam elas americanas (via BDRs como EXXO34) ou locais (PETR4/PRIO3).

4. Estratégia Prática na B3 (BDRs e ETFs)

Como montar essa posição sem precisar enviar dinheiro para o exterior? A B3 oferece ferramentas completas.

4.1 Ouro: Proteção Cambial

Para manter sua posição em ouro, o ETF GOLD11 (Trend Ouro) é a opção mais líquida e acessível, replicando o preço do ouro em dólar. Se preferir dividendos das mineradoras, os BDRs N1EM34 (Newmont) e GOLD34 (Barrick) são ideais. Lembre-se: Ouro é seguro, não fique rico rápido. Mantenha entre 5% a 10% da carteira.

4.2 Energia: Renda e Valor

Para a parte da “Rotação”, você pode utilizar o BDR do ETF de Energia BIYE39 (iShares US Energy) ou focar nas empresas individuais como CVXB34 (Chevron) e EXXO34 (Exxon). No cenário local, manter PETR4 na carteira adiciona uma camada de proteção contra a inflação interna, já que o preço dos combustíveis acompanha o mercado internacional.

Referências

- Bloomberg Television, “Gold, Silver Continue Wild Swings”, 30 Jan 2026

- Google Finance, Cotações de Newmont (NEM) e Barrick (GOLD), 04 Fev 2026

- B3 (Brasil, Bolsa, Balcão), Dados de BDRs e ETFs, 04 Fev 2026

Aviso Legal (Disclaimer)

Este conteúdo tem caráter meramente informativo e educacional, não constituindo recomendação de investimento. Os dados de mercado referem-se ao fechamento de 4 de fevereiro de 2026. Investimentos em renda variável estão sujeitos a riscos.