本記事は、専門家のノウハウとAI를 融合させたハイブリッドシステムにより生成され、Red Team Protocolを通じて検証されています。

デロイト コンサルティングやサムスン、様々な金融機関での20年以上の経験に基づき、皆様が抱えるFinance, Career, Lifeの悩みについて情報を共有し、共に考えていきます。

機関投資家(Institutional Investor)の資産配分(Asset Allocation)において、2026年はAI半導体セクターの選別が重要になります。新NISAを活用する日本の個人投資家にとっても、企業のエンタープライズリスクを見極める視点が不可欠です。

学習コンテンツ (Table of Contents)

1. 産業マップ: Blackwell vs MI355X 徹底比較

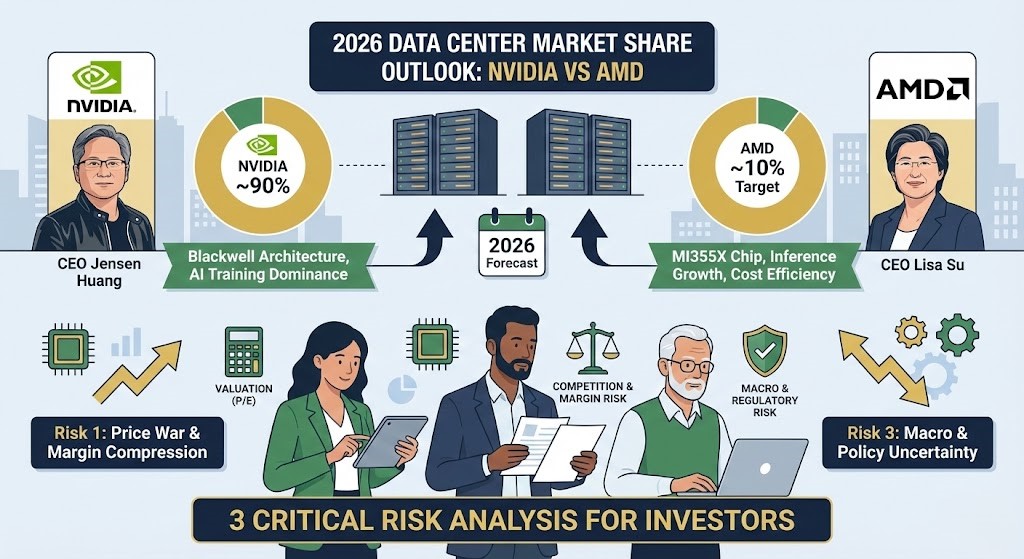

データセンター向けGPU市場では、NVIDIAが90%近いシェアを維持しており、事実上の「一強」状態です。しかし、2026年に向けてAMDのMI355Xがこの牙城を崩そうとしています。MI355Xの最大の武器は、288GBに達するHBM3eメモリ容量です。

これはNVIDIAの主力製品よりもメモリ容量が大きく、大規模なAIモデルを運用(推論)する際のコスト効率(TCO)を劇的に改善する可能性があります。MicrosoftなどのハイパースケーラーがAMDを採用する比率を高めれば、市場シェアの数%の移動でもAMDの収益には大きなインパクトとなります。

2. データ分析: リスクとリターンの診断

(表: 2025年末時点のバリュエーションと日米金利差分析)

| 分析項目 | NVIDIA (NVDA) | AMD (AMD) | 投資判断のポイント |

|---|---|---|---|

| 予想PER (株価収益率) | ~24.5倍 – 46倍 | ~57倍 (成長期待込み) | NVDAは実績重視、AMDは成長シナリオ重視の評価です。 |

| 2026年 売上高見通し | 約2,060億ドル | 約460億ドル | AMDはベースが小さいため、成長率の数字が出やすい局面にあります。 |

| 為替影響 (米ドル/円) | 円高リスクあり | 円高リスクあり | 日銀の利上げ局面(0.5%~)では為替差損に注意が必要です。 |

| ダウンサイドリスク | 独禁法規制の強化 | ソフトウェア(ROCm)の不備 | AMDはハード性能を活かすソフト環境の整備が急務です。 |

3. 投資ロードマップ: 新NISA時代の戦略

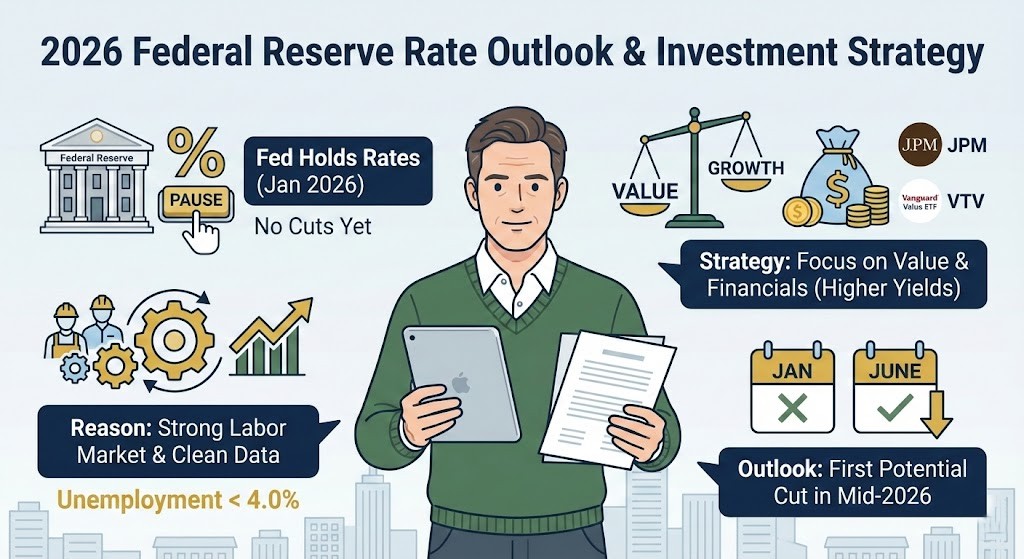

日本銀行(BOJ)が金利を0.5%〜0.75%程度へ緩やかに引き上げる中、日米金利差の縮小による「円高」への警戒が必要です。

- 短期 (2026年Q1): NVIDIAの決算発表で「粗利益率」を確認してください。AMDとの価格競争で利益率が低下していないかが鍵です。

- 中長期戦略: 専門的なポートフォリオ管理ツールを活用し、特定の銘柄に集中しすぎないようにします。新NISAの「成長投資枠」を使う場合、ボラティリティの高いAMDよりも、ETF(例えばSOXXなど)を通じてセクター全体を持つのが、長期的な資産形成には合理的です。

- 為替ヘッジ: 円高進行時は、ドルコスト平均法での積立が為替リスクを平準化する有効な手段となります。

引用・参考文献 (Sources)

- 日本銀行 金融政策決定会合 (2025年12月)

- Nasdaq & Motley Fool 業績予想データ

- AMD Instinct MI355X 技術仕様書

免責事項 (Disclaimer)

本記事は情報提供のみを目的としており、投資勧誘を目的としたものではありません。投資の最終決定はご自身の判断で行ってください。