Stefan ist ein 50-jähriger Ingenieur aus Stuttgart, der seit Jahren diszipliniert in seinen Sparplan investiert. Wie viele deutsche Anleger Anfang 2026 hoffte er, dass die US-Notenbank Federal Reserve (Fed) diesen Januar mit Zinssenkungen beginnen würde, um die globalen Märkte zu stützen und die Finanzierungskosten zu senken. Doch am 10. Januar 2026 zeigt sich ein anderes Bild. Während der S&P 500 mit 6.966,28 Punkten auf Rekordhoch notiert, signalisiert die Fed weiterhin Beständigkeit bei den hohen Zinsen. Für Anleger wie Stefan ist es entscheidend zu verstehen, warum die Zinswende auf sich warten lässt und wie man das Portfolio in einem Umfeld dauerhaft hoher Zinsen strategisch neu ausrichtet.

1. Die Realität der Fed-Zinsentscheidung im Januar 2026

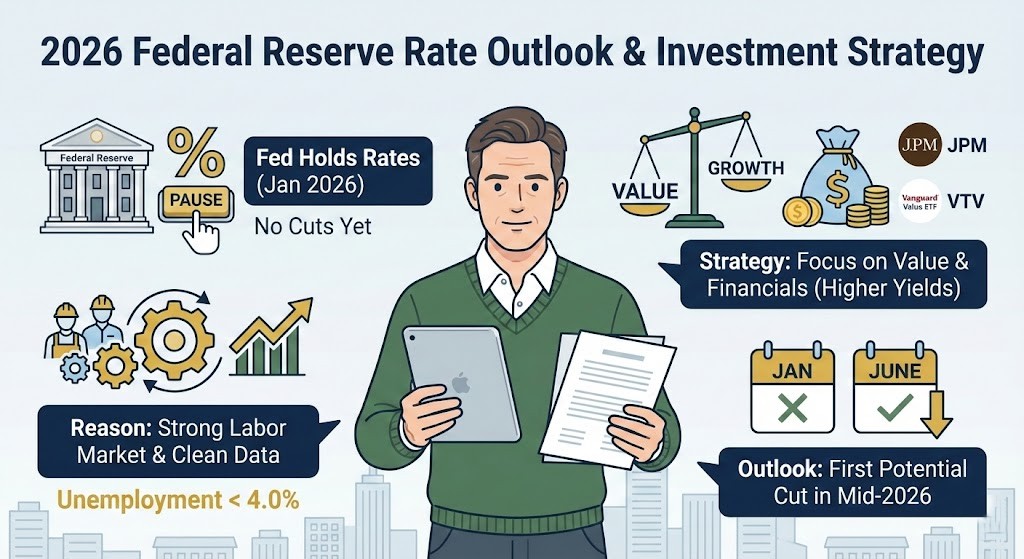

Privatanleger geraten oft zwischen Marktpessimismus und makroökonomische Realität. Ende 2025 wettete ein Großteil des Marktes auf eine Zinssenkung im Januar 2026. Doch die Fed hat klare Signale für ein Festhalten an den aktuellen Sätzen gegeben. Lindsay Rosner, Strategin bei Goldman Sachs Asset Management, merkte kürzlich an, dass die Wirtschaftsdaten nach dem letzten Regierungsstillstand außergewöhnlich klar und robust ausgefallen sind. Diese Eindeutigkeit der Daten nimmt der Fed den Spielraum für eine taubenhafte (dovish) Kehrtwende. Für den Anleger bedeutet dies, dass die erwartete Wende nicht wegen eines wirtschaftlichen Scheiterns, sondern wegen einer unerwarteten Resilienz verschoben wird.

1.1 Analyse der Fed-Zinspause

Die Fed verfolgt ein duales Mandat: Preisstabilität und maximale Beschäftigung. Derzeit gibt es keinen Grund, den Leitzins zu senken, da das Finanzsystem keine Risse zeigt. Wenn die Daten sauber sind, wie Rosner es beschreibt, zeigen sie stabile Konsumausgaben und Unternehmensgewinne im S&P 500, die die Erwartungen erfüllen oder übertreffen. Ohne Anzeichen von Stress im System hat die Fed keinen Anreiz, einen Senkungszyklus zu übereilen, der den Inflationsdruck erneut entfachen könnte.

1.2 Auswirkungen auf Marktvolatilität und Anlegerüberzeugung

Der aktuelle Markt ist durch niedrige Volatilität bei gleichzeitig geringer Überzeugung gekennzeichnet. Anleger sind nicht in Panik, aber sie sind unsicher über den nächsten Wachstumstreiber. Institutionelle Geldflüsse deuten auf eine Rotation weg von spekulativen Sektoren hin zu Qualitätswerten (Value) hin, die auch ohne billiges Geld gedeihen können. Um diese Bewegungen in Echtzeit zu verfolgen, nutzen Profis fortschrittliche Orderflow-Analysetools, um zu sehen, wo sich das Smart Money vor der nächsten Fed-Sitzung positioniert.

| Analysepunkt | Bisheriger Markttrend | Erwartete Wende 2026 | Handlungsstrategie |

|---|---|---|---|

| Zinspfad | Erwartung einer Senkung im Januar | Beibehaltung bis Mitte 2026 | Fokus auf Cashflow-starke Aktien |

| Arbeitsmarkt | Angst vor plötzlicher Abkühlung | Anhaltende Resilienz | Fokus auf Basiskonsumgüter |

| Marktstimmung | Spekulation und hohe Volatilität | Konsolidierung bei niedriger Vola | Einsatz von Dividenden-ETFs |

2. Warum ein robuster Arbeitsmarkt sofortige Zinssenkungen verhindert

Der Fokus hat sich von der Inflation auf den Arbeitsmarkt verlagert – das ist das zentrale Thema für 2026. Jahrelang starrte der Markt auf den Verbraucherpreisindex (VPI). Jetzt achtet die Fed verstärkt auf die Arbeitslosenquote und die Lohnentwicklung. Solange die Arbeitslosenquote unter der 4,0%-Marke bleibt, ist der Druck für Präventivsenkungen gering. Die Fed wartet auf eine Normalisierung des Arbeitsmarktes, bevor sie die Kreditkosten senkt.

2.1 Die Wertschöpfungskette des Arbeitsmarktes

Der Arbeitsmarkt steht am Anfang der wirtschaftlichen Wertschöpfungskette. Eine starke Beschäftigung führt zu Lohnwachstum, was den privaten Konsum stützt, der fast 70 % des US-BIP ausmacht. Diese Ausgaben stützen die Unternehmensgewinne und verhindern den Abschwung, der eine Zinssenkung erzwingen würde. Für Unternehmen bedeuten höhere Löhne jedoch auch steigende Kosten, was die Margen unter Druck setzt. Gewinner sind Unternehmen mit hoher Preissetzungsmacht, die diese Kosten an Kunden weitergeben können.

2.2 Makroökonomische Folgen der Vollbeschäftigung

Vollbeschäftigung ist positiv, birgt für die Fed aber das Risiko einer Lohn-Preis-Spirale. Würde die Fed die Zinsen senken, während der Arbeitsmarkt so eng ist, riskierte sie eine zweite Inflationswelle wie in den 1970er Jahren. Deshalb agiert die Fed so bedächtig. Sie behält die Zinsen lieber ein paar Monate zu lange hoch, als zu früh zu senken und ihre Glaubwürdigkeit bei der Inflationsbekämpfung zu verlieren.

3. Investmentstrategie in einem Hochzinsumfeld

In einem Umfeld dauerhaft hoher Zinsen wird die Aktienauswahl strenger. Finanzinstitute wie JPMorgan Chase (JPM) oder die Deutsche Bank (DBK) profitieren erheblich. Höhere Zinsen ermöglichen breitere Nettozinspannen (NIM). JPM wird im Januar 2026 mit einem KGV von 16,3 gehandelt, was angesichts der Eigenkapitalrendite historisch angemessen ist.

3.1 Peer-Group-Vergleich und Bewertung

Im Vergleich zu europäischen Konkurrenten zeigt sich, dass Qualität mit einem Bewertungsaufschlag belohnt wird. Während Tech-Aktien die Schlagzeilen beherrschen, bleibt der Finanzsektor im Verhältnis zu seiner Cashflow-Generierung unterbewertet. Anleger suchen zunehmend Zuflucht im Vanguard Value ETF (VTV), um von dieser Rotation in unterbewertete, dividendenstarke Titel zu profitieren, die weniger zinssensitiv sind als Wachstumsaktien.

3.2 Branchen-Wertschöpfungskette und Sektordynamik

Die finanzielle Wertschöpfungskette beginnt bei der Fed-Politik und fließt über Geschäftsbanken in die Realwirtschaft. Derzeit sehen Großbanken steigende Einlagen, da Kunden Sicherheit und Rendite suchen. Diese Dynamik führt zu einem Winner-takes-all-Szenario, in dem die größten Institutionen ihre Marktmacht festigen, während kleinere Institute unter Refinanzierungskosten leiden.

| Kennzahl | JPMorgan (JPM) | Deutsche Bank (DBK) | S&P 500 Index |

|---|---|---|---|

| Aktueller Preis | $329,19 | 16,45 € (est.) | 6.966,28 |

| KGV (TMM) | 16,3x | 7,8x | 22,4x |

| Dividendenrendite | 1,82 % | 3,10 % | 1,25 % |

| Marktposition | Globaler Marktführer | Europäischer Player | Markt-Benchmark |

4. Strategischer Ausblick und Markttermine für das erste Halbjahr 2026

Der Ausblick für die nächsten sechs Monate erfordert eine ausgewogene Perspektive. Im Bull-Case wächst die Wirtschaft moderat weiter, sodass die Gewinne die Bewertungen einholen. Im Bear-Case könnte die verzögerte Wirkung der hohen Zinsen den Konsum stärker bremsen als erwartet. Anleger sollten den D-Day-Kalender für wichtige Wirtschaftsdaten genau im Auge behalten.

4.1 Bull- vs. Bear-Case-Szenarien

Im Bull-Case gelingt die perfekte weiche Landung (Soft Landing). Die Inflation stabilisiert sich bei 2 %, während das Wachstum anhält. Der S&P 500 könnte bis Jahresende 7.500 Punkte erreichen. Im Bear-Case zwingt eine hartnäckige Dienstleistungsinflation die Fed, die Zinsen das ganze Jahr über hoch zu halten, was zu einer Korrektur von 10-15 % führen könnte. Diversifikation in wertorientierte Aktien ist hier der beste Schutz.

4.2 D-Day-Kalender für Anleger (Januar – Juni 2026)

Diese Termine werden die Marktrichtung im nächsten Halbjahr bestimmen. Die Ergebnisse werden entweder den aktuellen Konsens bestätigen oder eine drastische Neubewertung erzwingen.

| Datum | Ereignis | Marktbedeutung | Erwartung |

|---|---|---|---|

| 28. Jan 2026 | FOMC-Sitzung | Zinsentscheid & Statement | Bestätigung der Pause |

| 13. Feb 2026 | VPI-Veröffentlichung | Inflationspfad | Fokus auf Dienstleistungen |

| 18. Mär 2026 | Fed-Dot-Plot | Zukunftsprognosen | Anpassung der Senkungen |

| 06. Mai 2026 | Q1-Berichtssaison | Unternehmensgesundheit | Margenstabilität im Fokus |

| 17. Jun 2026 | FOMC-Sitzung | Erste mögliche Senkung | Hohe Wahrscheinlichkeit 25bp |

Referenzen

- Bloomberg News, ‚Lindsay Rosner on Fed Policy and Market Outlook,‘ 2026.

- Goldman Sachs Global Investment Research, ‚The 2026 Macro Outlook,‘ 2025.

- Federal Reserve Board, ‚Monetary Policy Report to Congress,‘ Januar 2026.

- Investing.com, ‚Global Stock Market Index and Equity Valuations Data,‘ 2026.

Haftungsausschluss (Disclaimer)

Dieser Artikel dient ausschließlich Informationszwecken und stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar. Investitionen am Finanzmarkt sind mit Risiken verbunden. Die Wertentwicklung in der Vergangenheit ist kein Indikator für zukünftige Ergebnisse. Konsultieren Sie einen qualifizierten Berater vor Ihren Anlageentscheidungen.