Commençons par une question qui fâche : qu’est-ce qui vous inquiète le plus aujourd’hui ? La performance de votre Livret A ou le prix de votre caddie au supermarché ? En ce 27 janvier 2026, l’or a franchi la barrière psychologique des 5 100 $ l’once. En France, où le souvenir du « Napoléon » caché sous le matelas reste vivace, ce chiffre suscite deux réactions : la peur d’avoir raté le coche et la crainte d’acheter au plus haut. Pendant que vous hésitez, un acteur majeur ne se pose aucune question : la Pologne. La Banque Nationale de Pologne a annoncé un objectif de réserves de 700 tonnes. Ce n’est pas de la spéculation, c’est de la survie financière. Dans cette analyse approfondie, nous allons décortiquer la prévision de 5 700 $ de Morgan Stanley et déterminer s’il reste une place pour votre épargne dans ce marché surchauffé.

1. Le ‘Choc Polonais’ : Pourquoi les Banques Centrales stockent

Oubliez un instant les gros titres sur les tensions géopolitiques. Le véritable moteur de cette hausse n’est pas la peur à court terme, mais un changement structurel dans la vision de la monnaie par les États.

1.1 Du Pourcentage au Tonnage Absolu

Amy Gower, stratège matières premières chez Morgan Stanley, a souligné sur Bloomberg un changement de paradigme. Historiquement, les banques centrales géraient l’or comme un pourcentage de leurs réserves. Si le prix de l’or montait, elles arrêtaient d’acheter ou vendaient pour rééquilibrer.

Mais la Banque Nationale de Pologne (NBP) a brisé cette règle. Elle a déclaré un objectif de 700 tonnes en termes absolus. Cela signifie qu’elle achètera, que le prix soit à 2 000 $ ou 5 000 $, jusqu’à atteindre ce poids. Lorsqu’un acteur souverain entre sur le marché avec un ordre d’achat de 150 tonnes « à tout prix », cela crée un plancher (support) extrêmement solide pour les cours.

1.2 La Dé-dollarisation et la Souveraineté

Pourquoi la Pologne, la Chine et les marchés émergents font-ils cela ? C’est la réponse au gel des actifs russes en 2022. Les nations ont réalisé que les bons du Trésor américain ne sont pas « sans risque » en cas de conflit politique. L’or est le seul actif qui n’est la dette de personne. Pour l’investisseur français, c’est un signal : l’or n’est plus une relique barbare, c’est une assurance contre l’instabilité du système monétaire.

| Type d’Acheteur | Motivation (Passé) | Motivation (2026) | Impact sur le Prix |

|---|---|---|---|

| Banques Centrales | Diversification | Souveraineté & Protection sanctions | Support Structurel |

| Institutionnels | Hedge Inflation | FOMO & Momentum | Volatilité élevée |

| Particuliers (Vous) | Bijoux & Cadeaux | Protection du patrimoine | Indicateur retardé |

2. L’objectif de 5 700 $ de Morgan Stanley : Le scénario haussier

Est-ce que 5 100 $ est le plafond ? Morgan Stanley argumente que nous verrons les 5 700 $ d’ici le second semestre 2026. Cela représente un potentiel de hausse d’environ 12 %. Ce n’est pas de la magie, c’est de la macroéconomie.

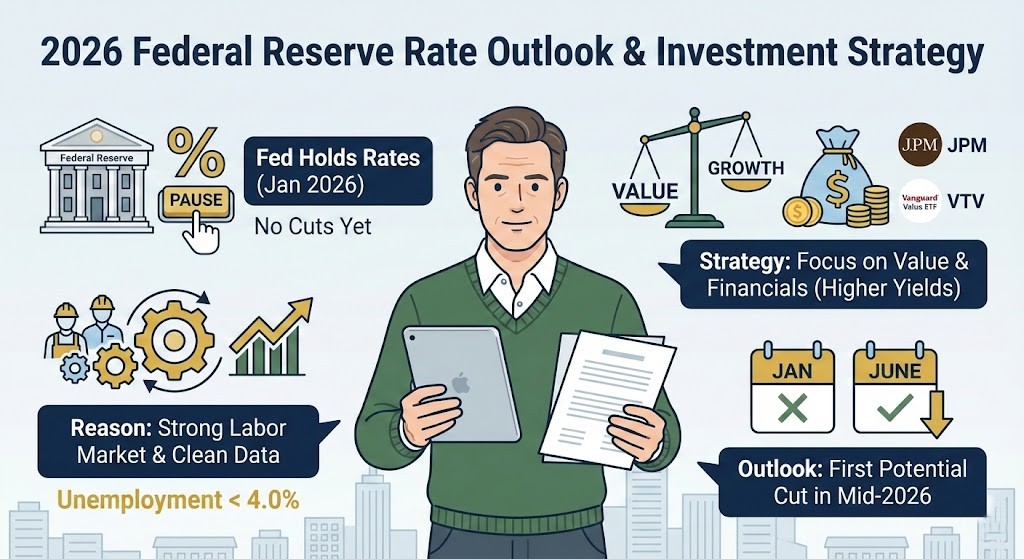

2.1 L’Argument des Taux Réels

L’or ne verse ni dividende ni intérêt. Donc, quand les taux du Livret A ou des obligations sont hauts, l’or est moins attractif. Mais en 2026, avec la BCE et la Fed qui baissent leurs taux pour soutenir l’économie, le « coût d’opportunité » de détenir de l’or diminue. L’histoire montre que lorsque les taux réels (taux nominal moins inflation) baissent, l’or brille.

2.2 La Faiblesse du Dollar

L’indice du dollar (DXY) montre des signes de fatigue. Un dollar plus faible rend l’or moins cher pour nous, investisseurs en zone Euro, stimulant la demande. Si l’économie américaine ralentit plus vite que celle de l’Europe, cela agira comme du kérosène pour les métaux précieux.

3. Le Risque : Ce qui pourrait faire chuter le prix

Un investisseur avisé regarde toujours vers le bas avant de regarder vers le haut. Comme le dit souvent Howard Marks : « Où est le risque ? » Qu’est-ce qui pourrait arrêter cette ruée vers l’or ?

3.1 La Résolution Tarifaire de Trump

Une grande partie du prix actuel intègre une « prime de peur » liée aux menaces tarifaires de l’administration Trump. Si un accord commercial global est soudainement signé ou si un cessez-le-feu intervient en Ukraine, cette prime s’évaporera. Nous pourrions voir une correction brutale de 10 à 15 %, ramenant le prix vers les 4 500 $.

3.2 L’Inflation Persistante

Si l’inflation ne baisse pas et que les banques centrales sont forcées de remonter les taux, la thèse haussière s’effondre. Les capitaux fuiraient l’or vers les obligations à haut rendement.

| Scénario | Probabilité | Cible de Prix | Stratégie |

|---|---|---|---|

| Haussier (Bull Case) | 60 % | 5 700 $ + | Conserver & Renforcer |

| Base (Status Quo) | 25 % | 5 100 $ – 5 300 $ | Maintenir l’allocation |

| Baissier (Bear Case) | 15 % | < 4 600 $ | Garder du cash prêt |

4. Plan d’Action : Investir via Euronext ou le Physique ?

Alors, faut-il acheter à 5 100 $ ? Oui, mais avec modération. Les gestionnaires de patrimoine recommandent une allocation de 5 % à 10 %. C’est votre assurance-vie contre le chaos, pas un ticket de loto.

4.1 Attention à la Fiscalité Française

En France, l’or physique (lingots, pièces) est soumis à un régime fiscal spécifique. Vous avez le choix entre la Taxe sur les Métaux Précieux (TMP) de 11,5 % sur le montant total de la vente, ou la Taxe sur la Plus-Value (TPV) de 36,2 % (avec abattement après 2 ans et exonération totale après 22 ans). Choisissez bien votre horizon de temps.

4.2 Les Meilleurs Instruments (Euronext Paris)

Pour éviter les soucis de stockage et de cambriolage, privilégiez les ETC cotés à Paris :

- Amundi Physical Gold ETC (Ticker : GOLD) : C’est la référence pour les investisseurs français. Il est coté en euros sur Euronext Paris, très liquide, et réplique fidèlement le cours de l’or. Les frais de gestion sont raisonnables.

- WisdomTree Physical Gold (PHAU) : Une autre excellente option, adossée à de l’or physique stocké en coffre.

- Pièces Napoléon 20F (Physique) : Si vous tenez absolument au physique, le Napoléon reste la pièce la plus liquide en France. Mais attention aux primes (la différence entre le prix de l’or contenu et le prix de la pièce) qui peuvent exploser en temps de crise.

| Instrument | Ticker / Type | Avantage | Inconvénient |

|---|---|---|---|

| ETC (Amundi) | GOLD (Euronext) | Liquidité immédiate, pas de stockage | Frais de gestion annuels |

| Or Physique | Napoléon 20F | Actif tangible, hors système bancaire | Risque de vol, Primes élevées |

| Actions Minières | NEM (Newmont) | Dividendes & Levier | Volatilité extrême |

Sources et Lectures Complémentaires

- Bloomberg Television, « Gold, Precious Metals Seeing Multiple Drivers, Says Morgan Stanley’s Gower », 26 janv. 2026.

- World Gold Council (WGC), « Central Bank Gold Reserves Trends 2025 », 2025.

- Amundi ETF Research, « Gold Market Outlook 2026 », Jan 2026.

Avertissement (Disclaimer)

Ce contenu est fourni à titre informatif uniquement et ne constitue pas un conseil en investissement financier. Les opinions sont basées sur les données de marché au 27 janvier 2026. L’investissement dans les matières premières comporte des risques de perte en capital. Consultez un conseiller financier avant toute décision.